Хрупкое счастье инвесторов. Пять неочевидных трендов, которые вы могли упустить в 2021 году

Восстановление экономики, рост инфляции и увеличение прибыли компаний во всем мире — вероятно, главные тренды на рынках в 2021 году. Их последствия — например, ожидание роста ставок — уже заложены в ценах на активы. Но есть и менее очевидные тренды, которые также могут оказать серьезное влияние на рынки и стратегии инвесторов. Рассказываем, что вы могли пропустить в этом году и за чем точно имеет смысл следить в следующем.

Этот материал был написан специально для нашей новой рассылки для частных инвесторов — пока мы запустили ее в тестовом режиме. Хотите стать ее подписчиком? Оставьте свой email здесь.

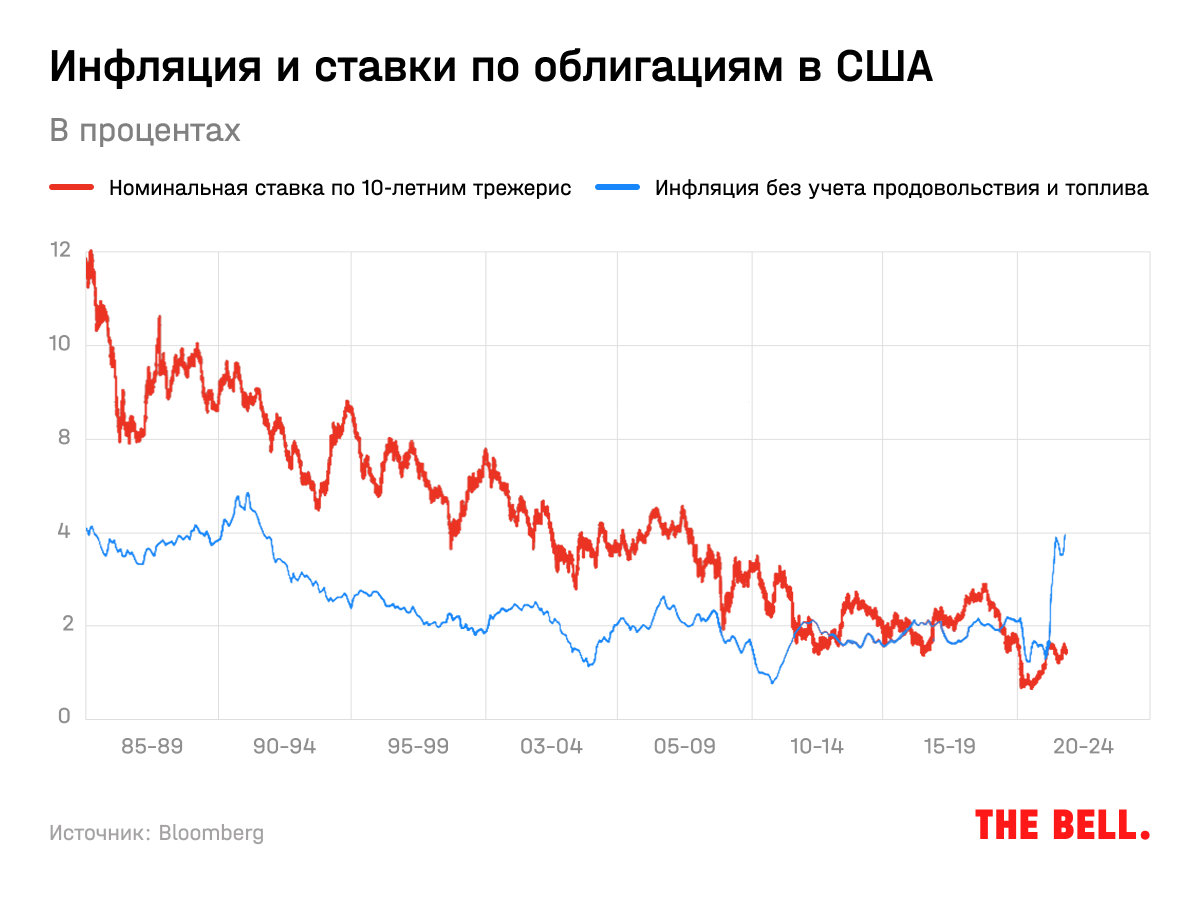

1. Реальные ставки оторвались от инфляции

Что случилось

Одна из главных загадок на рынке — почему ставки не растут вслед за инфляцией. Раньше они двигались вместе: чем выше инфляция, тем больший процент должны требовать инвесторы за вложения в облигации, напоминает Bloomberg. Но даже угроза ужесточения денежно-кредитной политики в 2022 году не заставила ставки сильно сдвинуться с места — с конца ноября ставки по 10-летним трежерис «заякорились» около 1,45% годовых.

На первый взгляд

Есть несколько возможных объяснений низких ставок:

- Рынки ожидают стагфляции, то есть сочетания высокой инфляции и низкого экономического роста, которое делает облигации более привлекательными по сравнению с акциями. Опасения по поводу стагфляции резко усилились осенью, и каждый инвестбанк включал в свой макроэкономический обзор главу про стагфляцию. Однако сейчас не похоже, что участники рынка закладываются на низкий экономический рост, отмечает Bloomberg. Опережающий индикатор NowCast от ФРБ Атланты показывает, что экономика США сейчас растет на 7,2% в годовом выражении.

- Рынки считают, что инфляция вызвана прежде всего перебоями в цепочках поставок, о чем и говорили представители ФРС вплоть до 30 ноября. На это ФРС не может повлиять, но с решением этой проблемы инфляция будет снижаться, и ставки могут оставаться низкими. Впрочем, это объяснение тоже не особо подтверждается данными, пишет Bloomberg. В октябре хедж-фонд Bridgewater Associates выпустил исследование, в котором доказывалось, что инфляция вызвана не дефицитом предложения, а огромным ростом спроса. Выручка компаний из индекса S&P 500 в III квартале продолжила расти. Это может говорить о том, что экономика находится в состоянии перегрева и рост ставок может снизить инфляцию.

Если присмотреться

Самое интригующее из возможных объяснений этому явлению дает финансовый историк Джим Рид, работающий на Deutsche Bank. Он свел на одном историческом графике отношение госдолга США к ВВП за более чем 200 лет и заметил, что настолько низкими, как сейчас, реальные (то есть с учетом инфляции) ставки были только три раза в истории: во время Гражданской войны, после Первой и Второй мировой войн. Все эти эпизоды сопровождались резким ростом госдолга из-за увеличения расходов.

После Второй мировой войны государство специально держало ставки низкими, чтобы снизить уровень госдолга. Рид предполагает, что такие же «финансовые репрессии» (комбинация высокой инфляции, то есть по сути инфляционный налог, и низких ставок) могут происходить и сейчас из-за того, что во время пандемии государства накопили много долгов, и с этим придется что-то делать.

Почему это важно

Рид считает, что низкие ставки пришли на рынки надолго. В эпоху низких ставок инвесторам придется искать спасения в разных защитных активах. Такими вполне могут быть и акции — альтернатив им сейчас нет, считает большинство инвестбанков. Об этом в своей стратегии на 2022 год пишет, например, Goldman Sachs.

2. Падение ликвидности на всех рынках

Что случилось

Аукцион по размещению трежерис обычно привлекает внимание только профессионалов — но 25 февраля 2021 года стало исключением. Спрос на 7-летние облигации на крупнейшем и самом ликвидном рынке суверенных бондов тогда оказался на самом низком уровне в истории, пишет Financial Times. Издание даже включило этот аукцион в список главных событий года. Случившееся затронуло весь долговой рынок: цены по 5-, 7- и 10-летним казначейским облигациям резко упали и частично восстановились примерно через час. ФРС потом назовет это flash event.

На первый взгляд

Опасения из-за роста инфляции в начале года начали увеличиваться, отмечает FT. Это могло создать дополнительное давление на рынок облигаций, которое привело к крупнейшей с октября 2020 года распродаже и на рынке акций. S&P 500 за день упал на 2,5%, Nasdaq 100, включающий больше быстрорастущих компаний, — на 3,5%. Об этом же писала и ФРС, указывая на то, что перед аукционом ставки по длинным трежерис росли.

Еще одной возможной причиной мог стать недостаток ликвидности — похожие события наблюдались и в марте 2020 года. ФРС указывает на роль высокочастотных маркетмейкеров в обоих случаях — когда цены на все активы начинают коррелировать, эти участники рынка могут перестать выставлять заявки.

Если присмотреться

После мирового финансового кризиса американские регуляторы ужесточили требования по достаточности капитала банкам с Уолл-стрит — традиционным провайдерам ликвидности на долговом рынке. Держать облигации, предоставляя ликвидность клиентам, для банков стало более затратно, поэтому в качестве маркетмейкеров их заменили алгоритмы высокочастотной торговли (HFT) и хедж-фонды, пишет FT.

В обычное время эти маркетмейкеры предоставляют достаточно ликвидности. Однако из-за относительно небольшого капитала они не могут держать облигации долгое время, объясняет The Economist. Поэтому во время высокой волатильности ликвидность может быстро исчезать, что и приводит к подобным событиям.

До мирового финансового кризиса на рынке облигаций были маркетмейкеры, которые придерживались фундаментального подхода, брали на баланс облигации, не пользовавшиеся спросом у инвесторов, и держали их больше нескольких дней или даже секунд, как это часто бывает с HFT, объясняет The Economist. Сейчас на рынке облигаций главенствует моментум-стратегия: алгоритмы покупают то, что растет, и продают то, что падает.

Почему это важно

В случае ужесточения денежно-кредитной политики в 2022 году такое структурное изменение на рынке может привести к резкому росту волатильности, пишет FT, — и не только на рынке облигаций. Недавнее исследование инвестиционной фирмы Capstone показало, что ликвидность снижается на всех рынках уже 10 лет. Среди причин — не только переход роли маркетмейкеров к алгоритмам, но и рост влияния количественных и пассивных стратегий. Инвесткомпания Wellington в своем исследовании отмечала, что недостаток ликвидности делает рынки более «хрупкими», а всплески волатильности будут повторяться чаще.

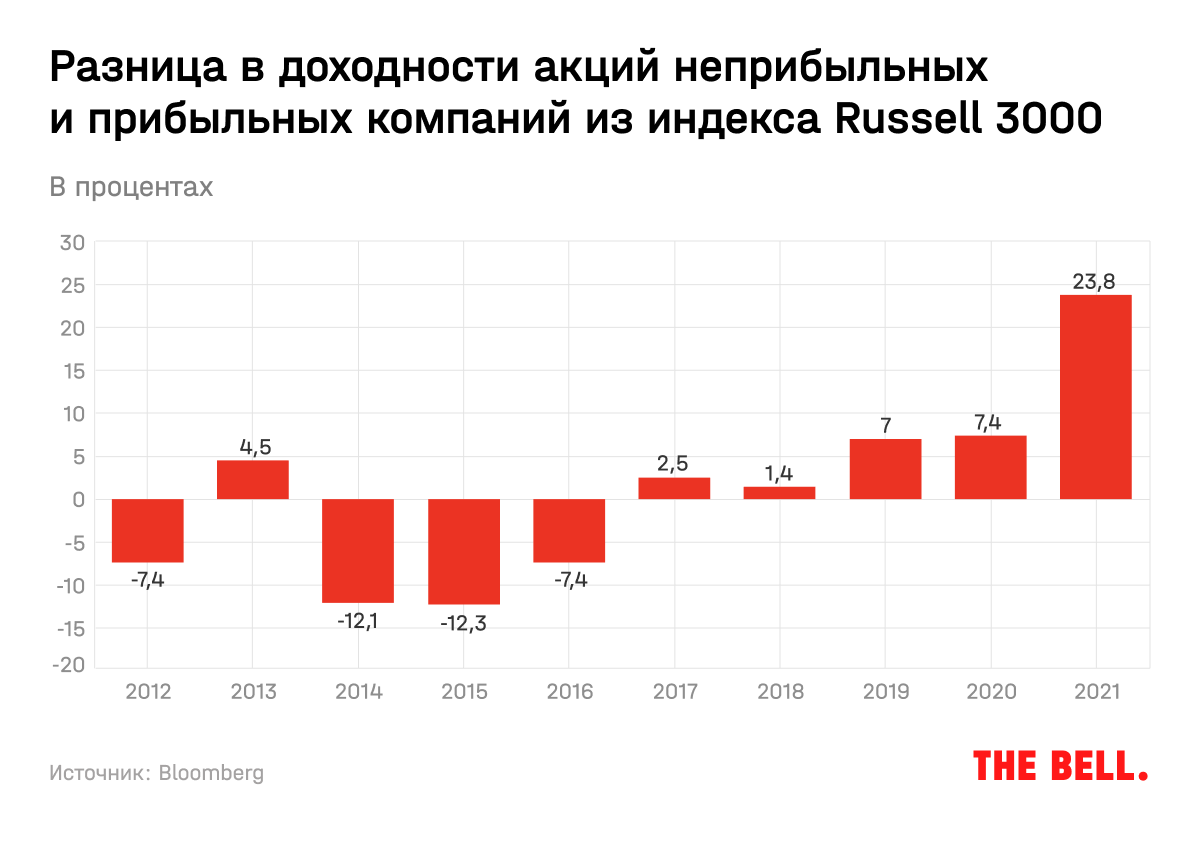

3. Возвращение «фундаментала»

Что случилось

Создательница инвесткомпании ARK, специализирующейся на вложениях в прорывные индустрии, Кэти Вуд была звездой рынков в 2020 году, а на Мосбирже даже появились «фонды фондов», повторяющие ее стратегию. Но в этом году ее фонды проваливаются: акции флагманского ARK Innovation ETF упали на 31%, при этом индекс S&P 500 вырос на 28%.

На первый взгляд

В портфеле фондов Вуд — акции роста, которые в целом уступали акциям стоимости в этом году. В первые месяцы 2021 года продолжалась ротация из первых во вторые — по мере появления новостей об успешном испытании вакцин и роста ожиданий восстановления глобальной экономики. Бумаги стоимости в основном представляют отрасли, значительно пострадавшие от ограничений или относящиеся к циклическим (то есть их прибыль в большей степени зависит от ситуации в экономике).

Начиная с марта рынки стали больше опасаться инфляции и последующего роста ставок — это показывали ежемесячные опросы управляющих, которые проводил BofA. Это хуже сказывается на акциях роста из-за повышения ставки дисконтирования, которую инвесторы закладывают в свои модели: их денежные потоки больше отдалены от текущего момента.

Если присмотреться

В этом году отстающую динамику показывают в первую очередь не акции роста (в конце концов к ним относятся и бигтехи), а акции неприбыльных компаний, среди которых много бумаг роста. По подсчетам Bloomberg на конец ноября, прибыльные компании из индекса Russell 3000 показали среднюю доходность в 36% — в три раза больше, чем неприбыльные. В последний раз прибыль давала такую премию в 2002 году — после того как лопнул пузырь доткомов, напоминает Bloomberg.

Как отмечал недавно Wall Street Journal, акции более 300 неприбыльных компаний сейчас торгуются на 50% ниже своих максимумов: к примеру, акции Peloton упали в цене в четыре раза по сравнению с пиком в декабре 2020 года. Рост инфляции увеличивает издержки компаний, а акции роста зачастую требуют больших вложений для быстрой экспансии.

Почему это важно

Инвесторам, которые хотят иметь доходность выше рынка в будущем году, придется разбираться в фундаментальных показателях: в условиях роста ставок акции качественных компаний будут выигрывать, считают в Goldman Sachs. К таким аналитики относят компании с высокими показателями рентабельности капитала, сильным бухгалтерским балансом и стабильным ростом прибыли. Также стоит избегать компаний с высокими затратами на рабочую силу — ожидается, что дефицит кадров сохранится и в будущем году.

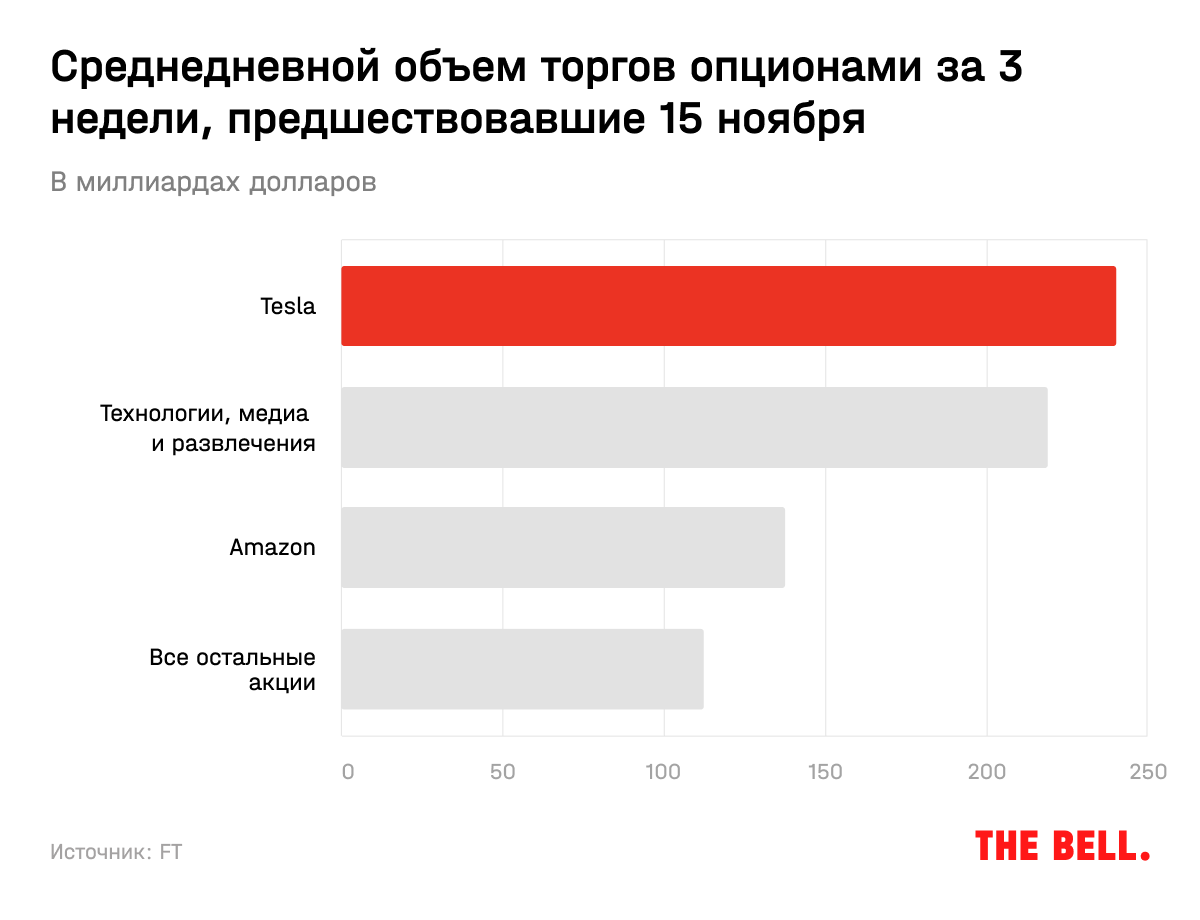

4. Частные инвесторы берут на себя еще больше риска

Что случилось

Инвестирование на основе обсуждений в Reddit уже не так модно, как торговля опционами, позволяющая в случае успеха зарабатывать на падении и росте бумаг больше и быстрее, чем в случае с короткими и длинными позициями. При этом риски также увеличиваются.

В 2021 году в США каждый день в среднем 39 млн опционов меняли своих владельцев — на 35% больше, чем год назад, пишет WSJ со ссылкой на данные Options Clearing Corp. Это самый большой показатель за всю историю существования рынка (с 1973 года). И около четверти всей активности приходится на частных инвесторов, хотя раньше их использовали в основном профессионалы для хеджирования рисков, отмечал WSJ.

По некоторым оценкам, объем торгов опционами частными инвесторами за последние пять лет вырос в четыре раза. В этом году опционы, скорее всего, обойдут акции по объему торгов — впервые в истории.

Постепенно этот тренд добирается и до России: в октябре представитель Мосбиржи говорил, что площадка планирует запустить торги опционами на российские и иностранные акции в первом полугодии. Сейчас там доступны только опционы на фьючерсы на акции, которые больше подходят профессиональным инвесторам.

На первый взгляд

Увеличение внимания частных инвесторов к рынку опционов, которые часто берутся с плечом, усиливает движения на рынках, пишет WSJ. К примеру, когда частные инвесторы покупают колл-опционы, дающие право купить акцию в определенный день по определенной цене, профессиональные инвесторы, которые продают им эти опционы, хеджируют свои позиции, открывая длинные позиции на акции. В итоге цены растут еще сильнее. Все это приводит к тому, что рынки становятся более волатильны, говорят аналитики, — они быстрее растут, но возможные падения в будущем будут сильнее.

Если присмотреться

Активность инвесторов на рынке опционов сосредоточена в нескольких компаниях. В ноябре ежедневный объем торгов опционами, привязанным к акциям Tesla, составлял $241 млрд, Amazon — $138 млрд, писал FT со ссылкой на данные Goldman Sachs. Для сравнения, для остальных акций из индекса S&P 500, вместе взятых, этот показатель составлял $112 млрд.

Рынок опционов в большой степени способствовал росту капитализации Tesla, пишет FT. Но также это транслировалось в рост капитализации других производителей электромобилей, отмечает издание, — эту ситуацию FT называет «пузырем». Rivian и Lucid оцениваются в $87 млрд и $62 млрд соответственно, несмотря на то что у них маленькая выручка, а прибыли нет. Даже производитель электрогрузовиков Nikola, которого на днях обязали выплатить $125 млн за обман инвесторов, сейчас оценивается в $4,5 млрд. Этого достаточно, чтобы называться «голубой фишкой». Общую капитализацию компаний, связанных с сектором электрокаров, FT в ноябре оценил в $1,8 трлн. Для сравнения, капитализация Toyota, Volkswagen и Hyundai — крупнейших автопроизводителей в мире — составляет $255 млрд, $127 млрд и $40 млрд соответственно. В ноябре Bank of America предсказал волну электромобильных IPO еще на $100 млрд к 2023 году.

Почему это важно

Растущее влияние частных инвесторов на рынок акций — не новость, но теперь оно распространяется и на рынок опционов, что делает рынки более волатильными: акции Tesla даже спустя год после включения в индекс S&P 500 остаются «американскими горками» для инвесторов. Но это же может приводить и к возникновению локальных «пузырей» на рынках.

5. Фракционализация активов

Что случилось

Огромная ликвидность, которую за время пандемии привнесли центральные банки, ожидаемо стала просачиваться и на другие рынки. Ежемесячный объем торгов NFT (невзаимозаменяемых токенов) на вторичном рынке, хоть и снизился с пиков в августе, все равно продолжает оставаться крайне высоким. Как пишет Fortune, по оценке компании DappRadar, общая стоимость всех NFT в мире составляет $23 млрд — это больше, чем стоят, к примеру, Nissan и Domino’s Pizza.

На волне хайпа вокруг метавселенных, о чем мы подробно рассказывали здесь, начал расти интерес к виртуальным активам: специализирующаяся на инвестициях в объекты в метавселенных Republic Realm приобрела за $4,3 млн участок в игровой метавселенной Sandbox. Это почти в два раза больше размера средней сделки с недвижимостью на Манхэттене.

На первый взгляд

Эти активы могут иметь ценность, кроме инвестиционной, а потому вложения в них оправданны, считают энтузиасты. К примеру, NFT позволяет решить вековую проблему произведений искусства: как удостоверить подлинность и историю владельцев объекта. А если метавселенные — это действительно будущее, то объекты в ней будут стоить гораздо больше, когда в нее придет много людей.

Если присмотреться

Важный тренд, который происходит на рынке альтернативных активов, — фракционализация, то есть разделение этих активов на части. В последние месяцы эта идея, к примеру, захватила рынок NFT, отмечало в сентябре издание Business Insider. Токен со ставшим уже легендарным мемом Doge в сентябре был разделен на 17 млрд частей, а его стоимость за ночь увеличилась с $4 млн до $220 млн.

В апреле инвестирующая в редкие и ценные кроссовки компания Rares купила Nike Air Yeezy 1, которые носил рэпер Канье Уэст, за рекордные $1,8 млн. В ноябре компания вывела эту и несколько других пар на «IPO»: инвесторы могут на сайте или в приложении покупать и продавать часть этих кроссовок.

Разделение активов позволяет еще большему числу инвесторов поучаствовать в росте цены актива, но значительно уменьшает (или сводит к нулю) ценность обладания им, превращая его в актив для спекуляции. Фракционализация — один из признаков «пузыря» на рынке: к примеру, во время тюльпаномании на пике люди торговали уже долями в луковицах, что еще некоторое время поддерживало ценность. Хотя изначально тюльпаны привлекали только профессионалов, которые разводили модные цветы.

Фракционализация происходит не только на рынке альтернативных активов: сплит акций Tesla был одним из факторов роста ее стоимости в 2020-м, отмечал Barron’s. Чикагская биржа опционов планирует в начале 2022-го запустить «наноопционы», стоимость которых будет в тысячу раз меньше по сравнению с опционами, которые используют крупные институциональные инвесторы, и в сто — «мини-опционов», которыми уже пользуются частные инвесторы.

Почему это важно

Новый продукт Чикагской биржи показывает, что инвестирование становится больше похоже на казино, пишет один из колумнистов Bloomberg. По его мнению, это доказывает, что рынки находятся на пике мании, охватившей широкую аудиторию.

О каких еще важных трендах мы писали в этом году:

- Структурные изменения рынка труда становятся главным проинфляционным фактором в США. Почему миллионы людей ушли с работы и могут ли они вернуться, читайте тут, а где инвесторам искать спасение от инфляции — в этой статье.

- Этот год выдался удачным для приверженцев стратегии buy the dip: просадка S&P 500 на 1% выкупалась уже на следующий день в 68% случаев, подсчитал Bloomberg. Ответ на вопрос, стоит ли инвестору выкупать более серьезные просадки, зависит от того, перегрет ли сейчас рынок. Об этом мы рассказывали здесь.

- В 2021 году американские индексы вытаскивали бигтехи, а также Nvidia и Tesla. Они быстро растут в цене, в то время как многие другие — теряют. Одно из возможных объяснений — «революция» пассивных фондов, происходившая в последнее десятилетие. Почему она сделала рынки более опасными, читайте тут.

- Индустриальные гиганты выходят из моды: в течение нескольких дней ноября о разделении объявили General Electric, Johnson & Johnson и Toshiba. На что инвестору стоит обращать внимание при спин-оффах — в этой статье.

- 2021 год — год разочарования в IPO: половина из 481 компании, которые в этом году разместились в США и привлекли рекордные $167 млрд (без учета сделок со SPAC), торгуются ниже цены размещения, подсчитал Bloomberg. Почему в следующем году инвесторам стоит с осторожностью относиться к IPO, мы рассказывали здесь.

Фото: Visual Stories Micheile/Unsplash