Игра с отрицательной суммой. Как инвесторам реагировать на геополитику

The Bell

В конце прошлой недели геополитика снова, как и полтора года назад, когда Россия вторглась в Украину, оказалась в центре внимания всего мира из-за нападения «Хамас» на Израиль и начала войны на Ближнем Востоке. Влияние на рынки по прошествии нескольких дней остается практически незаметным, но геополитические риски резко возросли. Рассказываем, как их стоит учитывать инвестору и как их реализация может повлиять на портфель.

Что случилось

Нападение «Хамас» на Израиль стало неожиданностью для разведок США и Израиля — и тем более для рынков. Индикатор риска «трений в Персидском заливе», рассчитываемый Blackrock на основании сентимента и упоминаний в отчетах инвестбанков и финансовых изданиях, указывал на то, что ему уделялось гораздо меньше внимания, чем другим потенциальным источникам геополитического риска. Эксперты Blackrock, конечно, отмечали высокий риск обострения ситуации в регионе, в том числе вокруг сектора Газа, — но это выглядело, скорее, как дежурное предупреждение, а главным риском в июльском отчете назывались трения вокруг иранской ядерной программы.

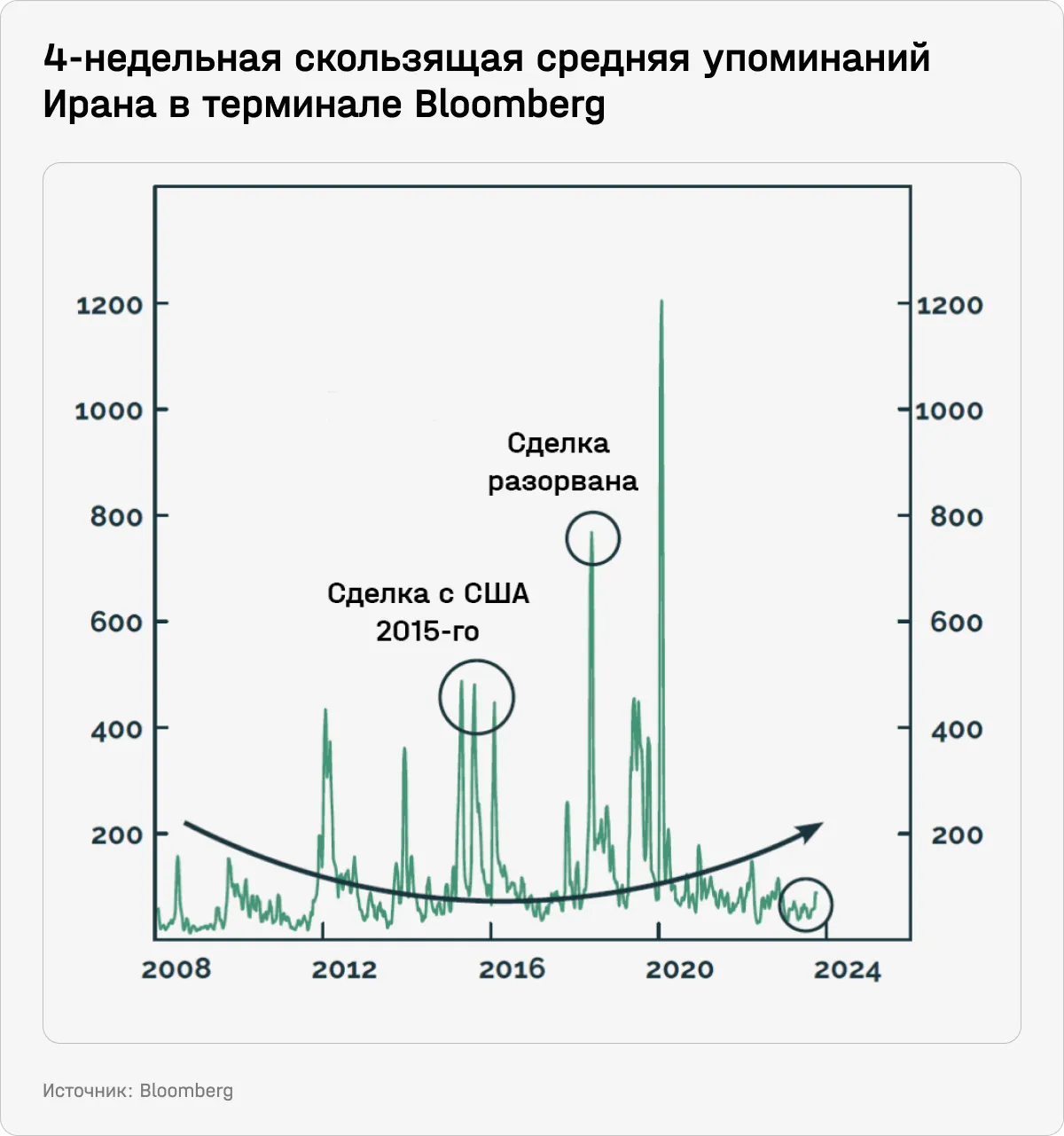

Но и на риски, связанные напрямую с Ираном, рынки с 2020-го обращали все меньше внимания. На графике ниже — количество историй, упоминающих иранскую пробематику, в терминале Bloomberg.

В начале недели, через несколько дней после нападения «Хамас» на Израиль, основные опасения рынков были связаны с двумя факторами, говорится в отчете Citi (есть у The Bell):

1. возможным втягиванием в войну с Израилем Ирана и, как следствие, санкциями США против экспорта иранской нефти;

2. замедлением нормализации отношений Саудовской Аравии и Израиля, что, вероятнее всего, будет способствовать продолжению сокращения добычи нефти королевством. Накануне атаки на Израиль, как писала WSJ со ссылкой на источники, Саудовская Аравии сообщила США о возможном увеличении добычи в 2024-м в случае сохранения высоких цен на нефть для заключения оборонной сделки.

После начала войны Brent утром в понедельник скакнула на 5%, до $89 за баррель. Некоторые аналитики и эксперты сразу вспомнили о войне Судного дня 1973 года, после которой члены ОПЕК ввели эмбарго на продажу нефти странам Западной Европы. Это способствовало нефтяному кризису и резкому разгону инфляции в 1970-х в США, в том числе из-за массовых забастовок и глубочайшей рецессии 1973–1975 годов. Все это сопровождалось многолетним падением американского рынка. И хотя сейчас зависимость США от нефти с Ближнего Востока гораздо ниже, чем 50 лет назад, а долгосрочные инфляционные ожидания лучше заякорены, санкции против иранской нефти и долгосрочный рост цен на сырье все равно могли бы привести к разгону инфляции, опасались аналитики.

Впрочем, почти сразу доминирующей среди экспертов и аналитиков (1, 2 и т. д.) стала точка зрения о том, что расширения конфликта не произойдет. Об этом, например, говорится в вышедшем во вторник отчете авторитетного аналитического агентства Kpler (есть у The Bell), продающего свою аналитику ключевым участникам глобального нефтяного рынка (BP, Shell, ExxonMobil, Total, ENI, Equinor, Petrochina), нефтетрейдерам (Gunvor, Trafigura) и инвестбанкам (Goldman Sachs). Отрицание Ираном своей причастности к нападению «Хамаса» — независимо от того, верит ли в это Израиль — делает сдерживание конфликта дипломатическими методами более вероятным, объясняла WSJ Куинси Кросби, глобальный стратег LPL Financial, которая ранее работала дипломатом в США и за рубежом.

По оценке Kpler, шансы на расширение конфликта сейчас близки к нулю. Агентство, в частности, отмечает, что ОАЭ заняли нейтральную позицию в конфликте. В пользу этого говорят и недавняя разрядка саудовско-иранской напряженности при посредничестве Китая, и восстановление связей, которые помогут предотвратить рискованную эскалацию в Ближневосточном заливе, считают аналитики агентства. В четверг в Израиль прилетел госсекретарь США Энтони Блинкен — это произошло всего через несколько часов после первого за много лет разговора лидеров Саудовской Аравии и Ирана. Как пишет FT, Саудовская Аравия и США дипломатическими усилиями пытаются не допустить распространения конфликта.

Как считают в Kpler, США пока вряд ли ужесточат санкции в отношении экспорта иранской нефти по нескольким причинам:

1. Меньше чем через год — выборы президента США. С учетом чувствительности американских избирателей к ценам на бензин эскалация для США сейчас крайне невыгодна.

США последовательно идут по пути смягчения ограничений против своих противников. Например, в последние дни стало известно, что США и Венесуэла продвинулись в переговорах, которые могут привести к новому смягчению санкций в отношении Каракаса, отмечает Kpler. Лицензия, предоставленная Chevron на возобновление деятельности в стране, уже привела к увеличению поставок и экспорта. Слухи о том, что дополнительные лицензии будут предоставлены французской компании Maurel&Prom, владеющей 40% акций месторождения Урданета Вест в провинции Маракайбо, могут стимулировать инвестиции и еще увеличить поставки нефти из Венесуэлы.

2. В последнее время Вашингтон был крайне осторожен в отношении Ирана: страны начали раунды непрямых переговоров, которые привели к частичному соглашению, включая разблокировку замороженных иранских средств на сумму $6 млрд, хранившихся в Южной Корее, и обмен пленными. Ходили слухи, что вскоре в Омане состоится новый раунд переговоров, но официальные лица это опровергли, отмечают в Kpler.

В любом случае, возможности Белого дома по вводу санкций на экспорт иранской нефти ограничены: они могут усложнить цепочки поставок, но не могут вывести полностью иранскую нефть с рынка. Во-первых, большую часть иранского экспорта (91%), который сейчас составляет в среднем 1,4 млн баррелей в сутки (б/с), по итогам 2023-го купит Китай. Позиция Пекина всегда была «слегка пропалестинской», поэтому китайское правительство не будет препятствовать китайским нефтеперерабатывающим предприятиям покупать иранскую нефть.

США уже вводили санкции против компаний, участвующих в торговле иранской нефтью, но это почти не повлияло на рост экспорта из Ирана. Сейчас возможности США ограничить экспорт иранской нефти в Kpler оценили в 200–300 тысяч б/с — и то только до того момента, как появятся новые посредники.

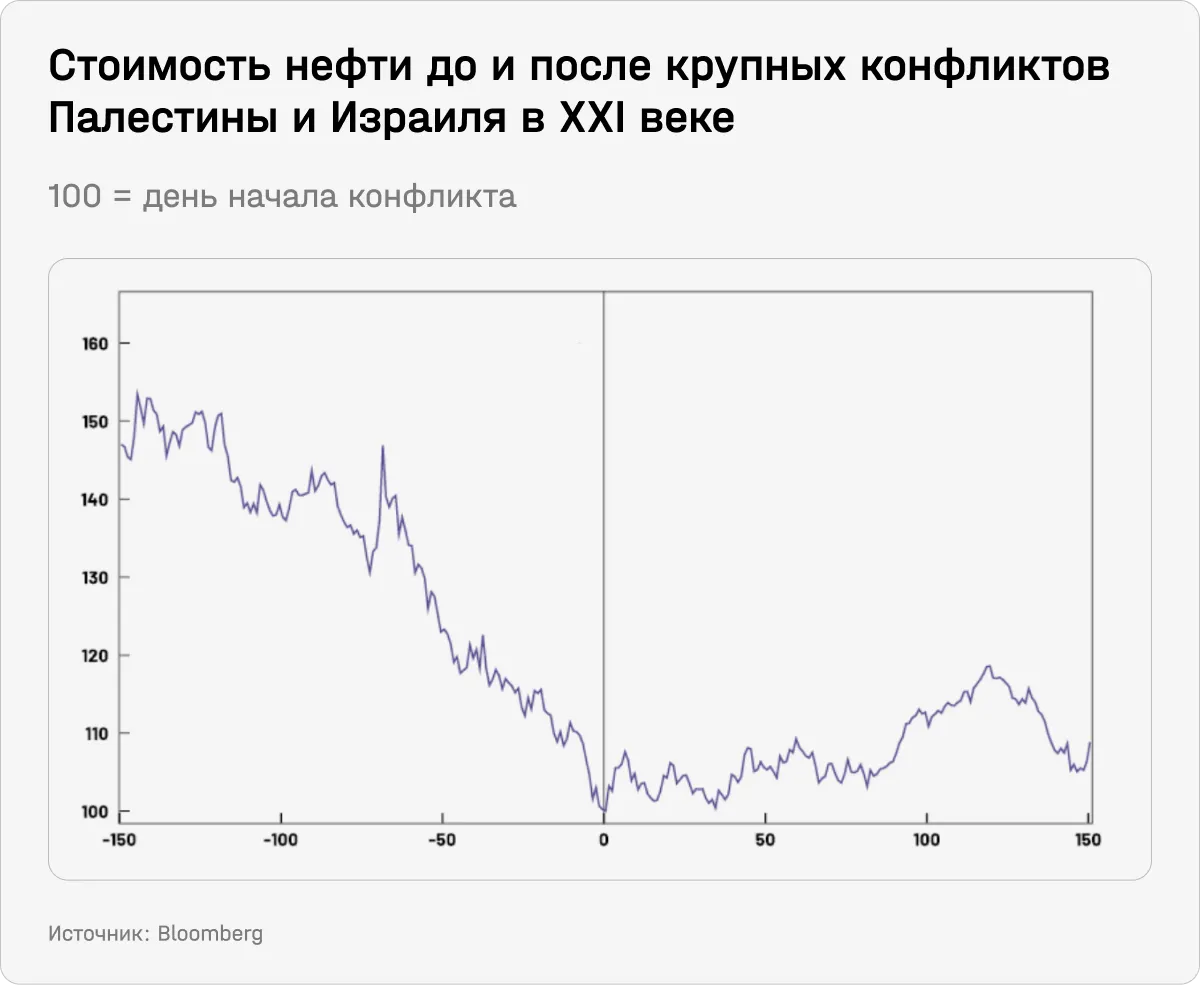

В результате рынок нефти, который можно считать лучшим индикатором оценки перспектив эскалации, сохраняет спокойствие: стоимость Brent с понедельника снижалась три дня подряд. Конфликты Палестины и Израиля в XXI веке (в 2000, 2008, 2012, 2014 и 2021 годах) исторически слабо влияли на рынок нефти, подсчитывали в Clocktower Group. Впрочем, в эти годы ни один из них не происходил с полноценным участием других стран.