Восстановление рынков после саммита G20 оказалось недолгим. 6-7 декабря стали на европейских рынках худшими днями с февраля 2018-го, американский S&P500 ушел в минус к началу 2018 года, а баррель нефти Brent снова дешевел ниже $60. Аналитики с конца ноября упражняются в сравнениях: одни называют 2018 год, который так неплохо начинался, худшим для инвесторов с 1993-го, другие — с 1972-го, третьи — вообще с 1901-го.

Значит ли это, что мы подходим к новому большому кризису после почти 10 лет непрерывного роста рынков? Отвечаем на основные вопросы, а подробности и объяснение, как точно предугадать наступление нового большого кризиса — в отчете экономиста Кирилла Тремасова специально для подписчиков The Bell Professional.

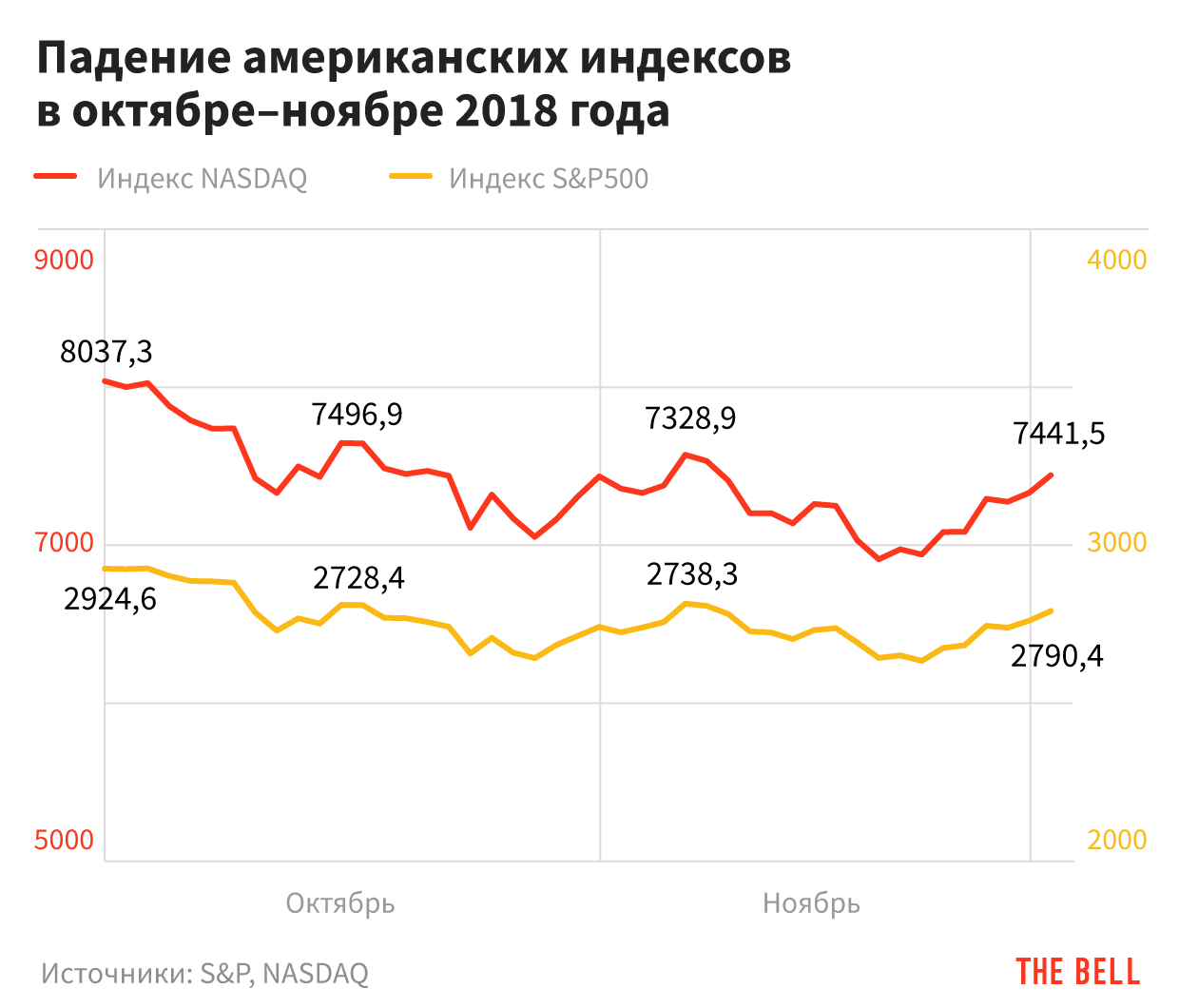

У октября среди американских финансистов плохая репутация — и октябрь 2018-го не стал исключением. С конца сентября американские индексы отправились в самое устойчивое в этом году двухмесячное падение, которое затронуло не только рынки акций (на графике), но и главный консервативный инструмент — гособлигации США.

Быстрее всего осенью падали именно те бумаги, которые весь год двигали рынок вверх, — акции технологических гигантов. Предсказать, что будет с ними в 2019 году, не берется никто, но волатильность рынка наверняка останется высокой, учитывая многочисленные политические риски — прежде всего, торговую войну между США и Китаем, от которой страдают технорынки обеих стран. Главная причина обвала рынков 6 декабря — арест в США финансового директора и дочери основателя китайской Huawei Сабрины Менг.

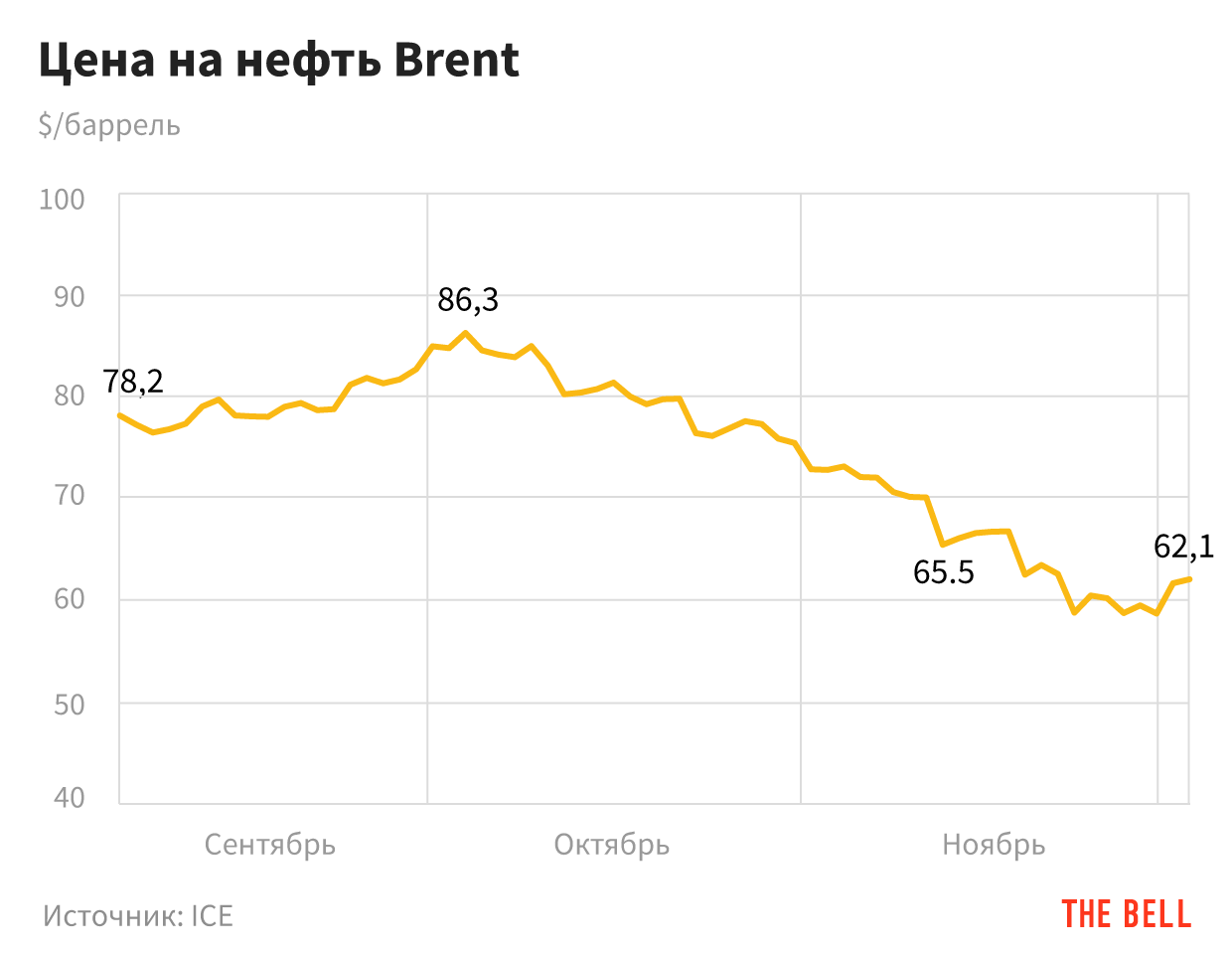

2017 год был одним из самых удачных для участников сырьевого рынка, но 2018-й разочаровывает и их. Это наглядно видно из графика цен на нефть, которые за три месяца преодолели ровно полпути до критичных для российского бюджета $40. В 2019 году, по прогнозам Международного энергетического агентства, цены продолжат снижаться.

Самый показательный график — статистика Deutsche Bank, которая ведется с 1901 года. По итогам 2018-го в минусе будут 90% из 70 классов активов, которые отслеживает DB — это рекорд за все 117 лет наблюдений. В истории бывало много куда более резких обвалов. Но при обвале на одном рынке почти всегда находились другие, которые в тот же момент росли: например, акции против гособлигаций и золота. В этом году равномерно низкую доходность показывают почти все инструменты.

Ситуация уже достаточно тревожна, но при хорошей конъюнктуре потерянное будет не так трудно наверстать. Гораздо хуже, если нынешнее падение — признак поворота экономического цикла. Экономика США почти непрерывно растет с 2009 года, и к июлю 2019-го может поставить рекорд по длительности роста. Это значит, что следующая большая рецессия не за горами. На этой неделе экономисты уже разглядели возможный признак ее скорого приближения. Но исторически самый надежный индикатор — разница в доходности между 10- и 2-летними американскими гособлигациями — пока говорит о том, что в ближайший год кризис прийти не должен.

Что мне с этого?

Если вы вовремя отследите признаки приближения большого кризиса, это даст возможность не только вовремя выйти из акций, но и точно определить и использовать инструменты, которые будут расти во время рецессии. О том, какие флажки надо поставить, чтобы узнать о кризисе первым, и как действовать в этой ситуации, экономист Кирилл Тремасов рассказал в специальном отчете для подписчиков The Bell Professional.