Не врут налоговой, бегут из Латвии и с Кипра: эксперты изучили финансовые привычки богатых россиян

Большинство российских миллионеров предпочитают не скрывать свои иностранные счета от налоговой и не переписывают активы на номиналов. Вместо этого они меняют российское налоговое резидентство на кипрское, мальтийское и британское. К такому выводу пришли компании Tranio и Ernst&Young в ходе совместного исследования финансовых привычек богатых россиян, с результатами которого ознакомился The Bell.

Что случилось?

В конце 2019 года сервис по продаже зарубежной недвижимости Tranio и консалтинговая компания Ernst&Young (EY) опросили private-банкиров, юристов и налоговых консультантов о том, где платят налоги, открывают счета и во что инвестируют их клиенты — российские хайнеты (люди с состоянием от миллиона долларов). The Bell ознакомился с исследованием и приводит главные выводы.

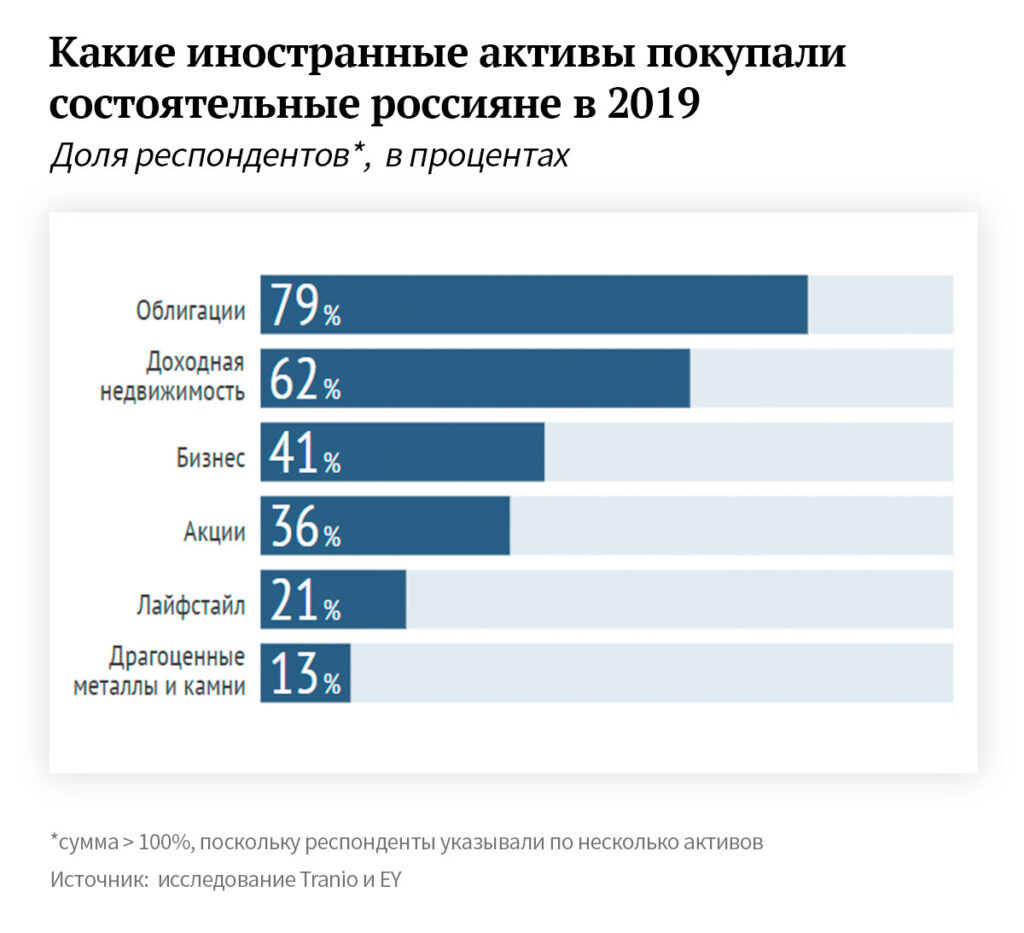

Во что инвестируют

Самый популярный актив для зарубежных инвестиций — облигации: их назвали 79% респондентов. Долговые бумаги вдвое популярнее более рискованных инвестиций на рынке акций (36%). На втором месте — доходная недвижимость, которую планируют сдавать или перепродавать, — 62%. Остальные инструменты заметно менее популярны: об инвестициях в бизнес рассказал 41% респондентов, в элитную недвижимость, яхты и антиквариат — 21%. В драгметаллы и камни — только 13%. В результате получается больше 100%, поскольку один и тот же респондент может называть разные активы, поясняют авторы исследования.

Где держат деньги

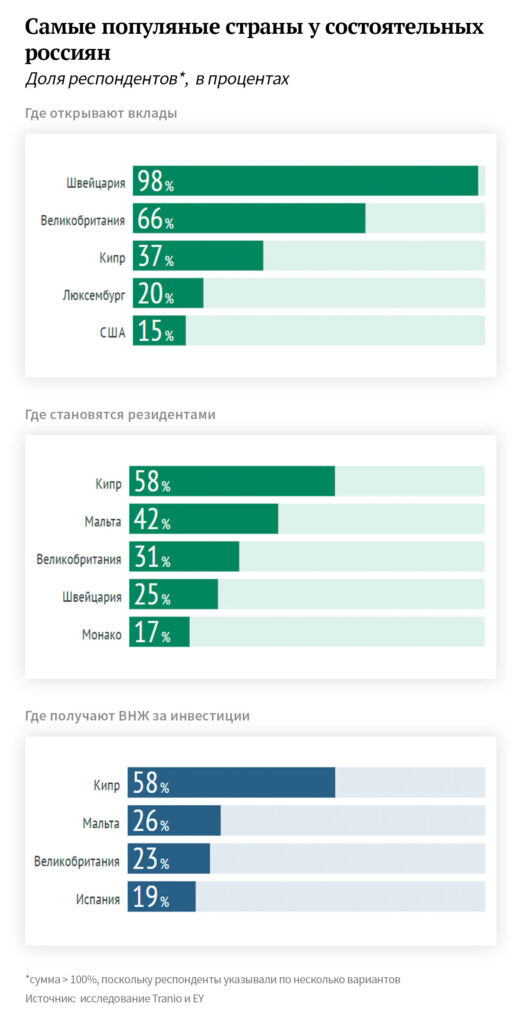

В топе стран, где россияне предпочитают держать свои банковские счета, все без сюрпризов. На первом месте — Швейцария (там есть счета у 98% хайнетов), дальше следуют Великобритания с 66% и Кипр с 37%. О счетах в Швейцарии и на Кипре российская налоговая узнает в рамках автоматического обмена налоговой информацией. При этом российские резиденты могут совершать любые операции по ним. Великобритания участвовать в обмене отказалась — о счетах россиян там ФНС не станет известно, если они сами об этом не сообщат.

Традиционно популярный у россиян Кипр постепенно теряет актуальность, отмечают авторы исследования. Почти 40% респондентов признались, что их клиенты пытаются вывести свои активы оттуда. Доверие к Кипру подорвала стрижка депозитов в 2013 году, отмечают авторы исследования. А после прошлогоднего визита американского управления по контролю за иностранными активами (OFAC) кипрские банки стали активно закрывать счета россиян под страхом санкций, писал The Bell.

Похожая история в Прибалтике, откуда тоже уходят российские миллионеры — об этом рассказали 30% респондентов. Большинство из них отметили, что речь идет о Латвии. О планах Латвии избавиться от вкладчиков-иностранцев на фоне обвинений крупнейшего банка ABLV в коррупции стало известно еще в 2018 году.

Тогда глава латвийской комиссии по финансам и рынкам капитала Петерс Путниньш говорил, что доля средств иностранцев в местных банках должна снизиться примерно до 5% — при том что на начало 2017 года она составляла почти 43%. Сразу после этого крупнейший банк Латвии Rietumu отказался от работы со счетами, открытыми на офшорные компании, писал The Bell. Разбирательства коснулись также отделений Swedbank и Danske Bank — все они были задействованы в громких историях с отмыванием денег.

Где платят налоги

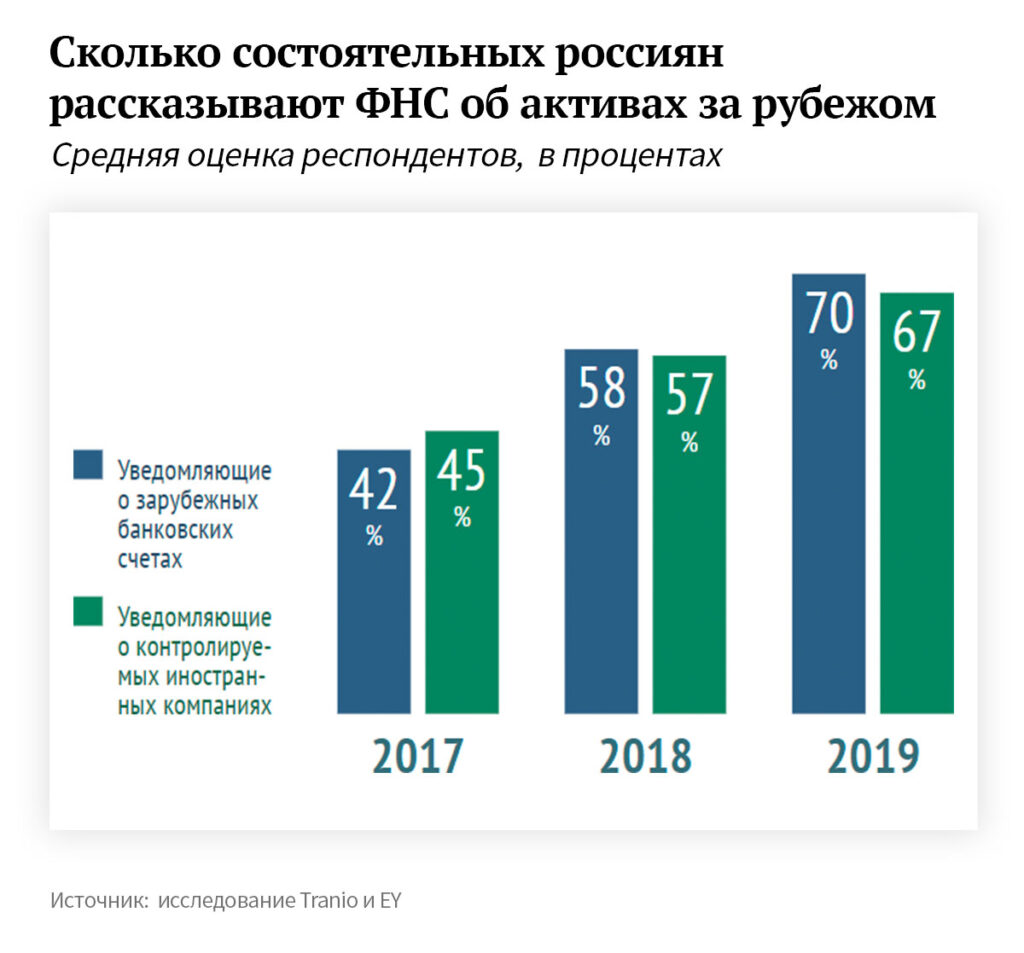

С тех пор как Россия в 2016 году присоединилась к международному автоматическому обмену налоговой информацией, число миллионеров, которые рассказывают ФНС о своих зарубежных счетах, стало расти (The Bell подробно объяснял, кому надо отчитываться). В 2019 году доля состоятельных россиян-резидентов, которые уведомили налоговую о своих иностранных счетах, составила 70%, о счетах своих контролируемых иностранных компаний (КИК) — 67%. Для сравнения, в 2017 году их было 42% и 45% соответственно.

Те, кто не хочет откровенничать с российской налоговой, предпочитают не скрываться, а становиться налоговыми резидентами других стран. Такой подход становится «все популярнее» отметили 79% респондентов. Вывести активы из России решили 45%. Амнистия капитала, третий этап которой завершится в конце февраля, большой популярностью не пользуется — в ней участвовали всего 37% респондентов.

Чем богаче респонденты, тем охотнее они меняют налоговое резидентство. Когда речь шла о премиальных клиентах с капиталом до $1 млн, такую тенденцию отметили 67% респондентов. Об ультра-хайнетах с капиталом более $30 млн — 93%.

Идея переписывать активы на номинальных владельцев теряет популярность: в 2017 году усиливающейся считали эту тенденцию 37% опрошенных, в 2019-м — только 18%.

Это объясняется растущей щепетильностью банков: часто они отказываются открывать счета, если клиент не раскрывает конечного бенефициара структуры, объясняет руководитель отдела по оказанию услуг в области налогообложения частных клиентов в СНГ EY Антон Ионов.

Где становятся резидентами

Те, кто меняет налоговое резидентство, предпочитают Кипр (его назвали 58% респондентов): несмотря на падение доверия к банковской системе, налоги тут ниже российских, а дивиденды налогом не облагаются вообще. Там же 58% предпочитают получать вид на жительство и гражданство за инвестиции.

Но это может измениться: сейчас Кипр пересматривает программу «золотых паспортов» и даже может отобрать их как минимум у 26 людей. Все это охлаждает интерес потенциальных заявителей программы, признает Ионов из EY.

Но российский бизнес исторически связан с Кипром, а усложнение трансграничных операций, как ни парадоксально, заставило многих переехать туда: раньше люди вели бизнес дистанционно, а теперь вынуждены базироваться на территории Кипра, добавляет Ионов.

Следующие по популярности у тех, кто меняет резидентство, — Мальта (назвали 42% опрошенных) и Великобритания (31%). Правда, последняя, по мнению 32% респондентов, становится менее привлекательной. Дело не столько в Brexit, сколько в изменении налогового законодательства, пишут авторы исследования: с 2017 года оснований для освобождения от налогов на доходы, которые иностранцы получили за пределами Великобритании, стало меньше.