TCS Group, объединяющая «Тинькофф банк» и «Тинькофф страхование», планирует провести SPO на Лондонской бирже (LSE) и привлечь до $300 млн нового капитала, следует из сообщения на сайте Лондонской биржи. Допэмиссия нужна, чтобы выполнить новый, увеличенный прогноз по росту кредитного портфеля в 2019 году: банк поднял его с «более 40%» до «как минимум 60%». На фоне новостей о допэмиссии котировки TCS Group на LSE упали почти на 5%.

Детали. Внеочередное собрание акционеров по вопросу допэмиссии пройдет утром 27 июня в Лимассоле, где зарегистрирована TCS Group. Организаторы размещения — Morgan Stanley, «Ренессанс капитал» и UBS Investment Bank. Размещение будет проведено среди институциональных и других квалифицированных инвесторов.

- Сейчас 47,3% компании принадлежит Олегу Тинькову, менеджменту TCS Group — 5,6%, в свободном обращении — 47,1%, говорится на сайте банка.

- Доли действующих акционеров могут быть размыты примерно на 10%, отмечает аналитик BCS Global Markets Елена Царева. В сообщении банка говорится, что преимущественных прав на покупку акций не предусмотрено, но TCS Group «приложит разумные усилия» для поддержки уже существующих инвесторов.

От $2 до $24. IPO TCS Group в 2013 году на Лондонской бирже (LSE) вошло в число крупнейших сделок того года по версии Forbes и стало самым успешным российским банковским IPO. Книга заявок была переподписана в 10 раз, на фоне ажиотажа TCS Group несколько раз увеличивала объем размещения — сначала с $750 млн до $870 млн, а уже в последний день — до $1087 млн.

- В итоге бизнес ТКС получил оценку в $3,2 млрд (по $17,5 за акцию), или шесть капиталов, — для сравнения, Сбербанк на тот момент торговался с мультипликатором 1,2. Но вскоре после бодрого старта акции TCS рухнули на 38%, до половины цены размещения, на фоне обсуждавшегося в Госдуме запрета на дистанционный выпуск карт.

- Сейчас рыночная капитализация TCS Group составляет $3,26 млн, в свободном обращении находится 182,6 млн акций. Стоимость одной бумаги TCS Group на Лондонской бирже составляет чуть меньше $18, на фоне новостей о допэмиссии котировки упали почти на 5%. На историческом пике в марте 2014 года акции дорожали до $24, а осенью 2015 года — падали ниже $2 за акцию.

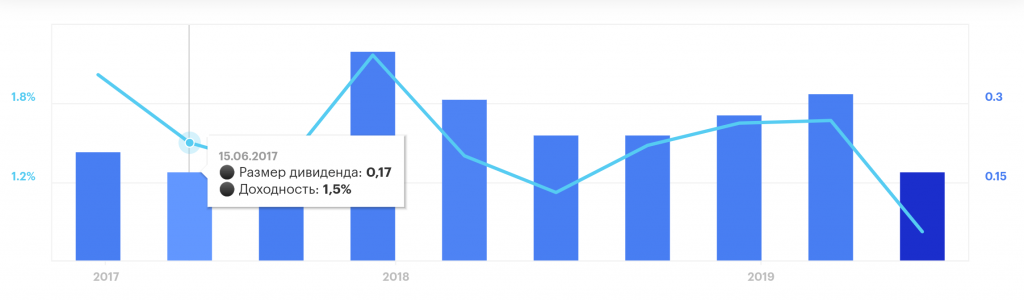

- В апреле 2019 года TCS Group пересмотрела дивидендную политику впервые с 2017 года: направлять на выплату дивидендов решили до 30% чистой прибыли (раньше — до 50%). Банк также объяснил это решение в числе прочего необходимостью наращивать кредитный портфель. В сумме за 2018 год TCS Group выплатила $1,07 на акцию.

- 3 июня 2019 «Тинькофф банк» выплатил $48,9 млн в виде дивидендов — по $0,07 на акцию, следует из сообщения эмитента на портале Центра раскрытия финансовой информации. До этого «Тинькофф» платил промежуточные дивиденды в марте – $0,32 на одну акцию на общую сумму около $58,4 млн.

Дивиденды TCS Group/BCS

Зачем Тинькову деньги. Допэмиссия должна обеспечить выполнение нового амбициозного годового плана: нарастить кредитный портфель «Тинькофф банка» как минимум на 60%. По итогам первого квартала 2019 года он вырос на 21,5%, до 241 млрд рублей. Более половины этого роста обеспечила новая линейка кредитов, приводятся слова CEO банка Оливера Хьюза на сайте LSE. В нее входят POS-кредиты, кредиты наличными, а также займы под залог квартиры и авто. Многие займы были выданы действующим клиентам банка, утверждает Хьюз.

- На такие кредиты банк делает ставку и в рамках амбициозного обновленного прогноза. Суммы таких кредитов кратно больше, чем у карточных, с которых начинал банк. Средняя сумма кредитов под залог недвижимости около миллиона, а средняя выдача по кредитным картам вдвое меньше, говорит Царева из BCS Global Markets.

- Выбранная банком модель развития не кажется странной, считает гендиректор «Интерфакс-ЦЭА» Алексей Буздалин. По его словам, банк будет привлекать деньги на SPO не для того, чтобы буквально выдавать их в виде кредитов физлицам, а чтобы формировать резервы по этим кредитам. «С точки зрения регулятора это должно выглядеть привлекательно: да, банк планирует активно расти за счет кредитования, но он заботится о капитале», — говорит он.

- Тем не менее, планам «Тинькофф банка» может помешать ЦБ. Регулятор недоволен бумом необеспеченных потребкредитов — только в первом квартале 2019 года их выдали на 25% больше, чем за соответствующий период 2018-го, — и может попытаться охладить рынок, увеличив коэффициенты риска. Такие прецеденты уже были: в апреле 2018 года ЦБ повысил надбавки к коэффициентам риска по потребкредитам со ставкой 10–30% на 30 п.п.