Во что предлагает инвестировать в 2023 году главный «медведь» Уолл-стрит

The Bell

Уходящий год стал годом «медведей». Один из триумфаторов — главный стратег Morgan Stanley по американским акциям Майк Уилсон, чей таргет по S&P 500 на конец 2022 года, по всей видимости, окажется ближе всех к реальности: 4400 пунктов против нынешних 4076. Все остальные стратеги предсказывали более высокие значения. На прошлой неделе команда Уилсона выпустила стратегию по акциям США в 2023 году и дала свои рекомендации, какие бумаги включать в портфель.

Что будет с рынками

«Медвежий» тренд на американском фондовом рынке еще не окончен, считают аналитики Morgan Stanley. Текущее ралли может продлиться до уровня в 4150 пунктов, но новое падение рынка неизбежно (того же мнения придерживаются в Goldman Sachs, о стратегии которого мы рассказывали в прошлой рассылке). Свой отчет Уилсон и команда назвали «Неизбранная дорога» — в честь одноименного стихотворения Роберта Фроста. Рынки приближаются к концу цикла, и тренды на нем могут постоянно меняться, так что инвесторы, как у Фроста, еще долго будут на развилке — возвращаться на рынок или еще подождать.

Тем, кто пытается угадать идеальный момент для возвращения в ближайшие месяцы, аналитики Morgan Stanley (MS) советуют не торопиться. Подходящим моментом для увеличения вложений в акции, по их мнению, может стать пауза между финальным повышением ставок ФРС и началом цикла их снижения. В этот период рынки обычно начинают осознавать, что ставки больше не будут повышаться, при этом рецессия еще не наступает и не сказывается на прибылях компаний.

Обычно ФРС не прекращает поднимать ставку до тех пор, пока число рабочих мест (payrolls) не начинает сокращаться, что является верным признаком рецессии. Но пока ситуация на рынке труда стабильна, несмотря на быстрый рост ставок и ожидания снижения прибылей компаний.

Как видно из таблицы ниже, исторически для акций действительно выгоден период между окончанием роста ставок и рецессией. Но когда сокращение ставок совпадает с рецессией, акции падают.

При этом, когда ФРС начинает снижать ставку, акции уже не растут. MS не дает прогноз, когда это произойдет, зато в GS ожидают, что это начнется в 2024-м.

Аналитики по отдельным американским секторам излишне оптимистичны из-за прогнозов, которые дают сами компании, считают в MS. В инвестбанке на основе подхода сверху вниз прогнозируют прибыль на акцию (EPS) на 16% ниже консенсуса. По сравнению с сентябрем в MS даже уменьшили свой прогноз по EPS на 8% — с $212 до $195.

Рост расходов, и прежде всего зарплат, снижение спроса из-за инфляции и неготовность потребителей переплачивать за отдельные категории товаров ударят по операционной рентабельности многих компаний, что в следующем году приведет к снижению прибылей на 11% по сравнению с 2022-м. В базовом сценарии MS рентабельность снизится на 150 базисных пунктов (б. п.), в негативном — на 200 б. п. Впрочем, по сравнению с предыдущими «рецессиями прибылей» это относительно немного.

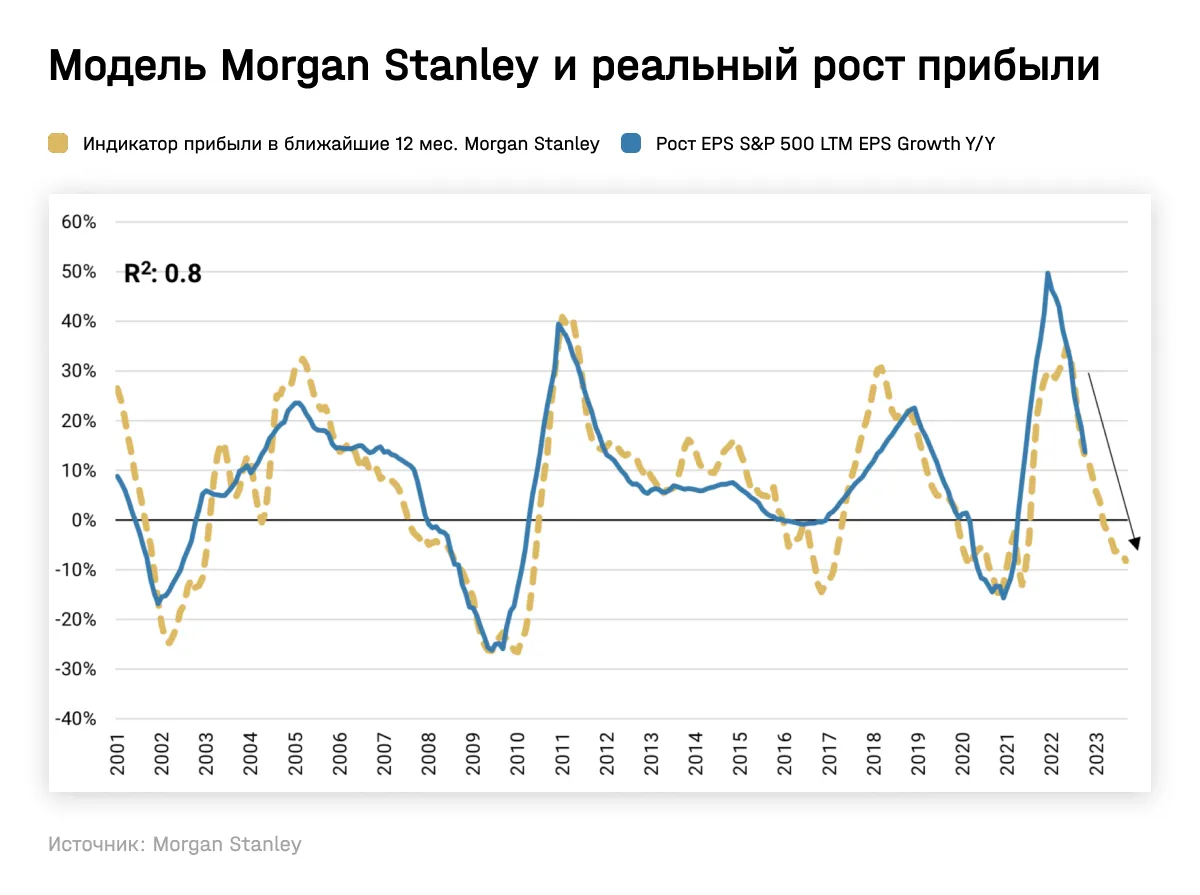

Ранее модель MS, учитывающая макроэкономические показатели (промышленный PMI, потребительскую уверенность, количество новых строящихся домов, кредитные спреды), работала достаточно точно. Наибольшее расхождение с фактической EPS было в 2001 и 2008 годах, когда экономика США была в рецессии. Сейчас в базовом сценарии MS она не предусмотрена, а рост реального ВВП составит 0,5% в 2023 году.

Рынки начнут учитывать снижение прибылей в ценах где-то в первом квартале 2023 года, прогнозируют в MS. Отчет компаний за последний квартал текущего года и прогнозы на 2023 год могут стать негативными катализаторами. Это приведет к снижению индекса S&P 500 до 3000–3300 пунктов в какой-то момент в следующем году.

Как показывает MS, предыдущие эпизоды падения ожидаемой в ближайшие 12 месяцев прибыли продолжались 15 месяцев. Пик прибыли сейчас был достигнут только в июле этого года, то есть четыре месяца назад: пространство для снижения еще есть.

Хорошая новость — восстановление прибылей начнется в 2024 году, и рынки учтут это заранее. В связи с этим таргет MS по S&P 500 на конец следующего года в базовом сценарии — 3900 пунктов, что сравнимо с текущими уровнями. «Медвежий» и «бычий» сценарии предусматривают значение S&P 500 на конец 2023-го в 3500 и 4200 пунктов после снижения индекса в начале 2023-го.

Прогнозы Уилсона, ветерана Уолл-стрит с 33-летним стажем, во многом строятся на исторических данных — и он сам себя в интервью Bloomberg Markets называл историком рынков. «Когда я смотрю на рынок, то я могу сказать, что это выглядит как 1998 год, 1976 год или 1940-е годы», — говорил он. В октябре по результатам опроса авторитетного издания Institutional Investor среди более чем 5 тысяч портфельных управляющих и фининститутов Уилсон был признан лучшим стратегом.

Дальше в этой статье мы рассказываем:

- Какие сектора в 2023 году рекомендует выбирать Morgan Stanley

- Какие факторы при этом учитывать

- И на акциях каких компаний можно попытаться заработать